作为中国专业研究基金时间最长的人,当然会很关注基金的季报。最早的季报,只有64开那么大。我当时每季必做的一件事情,就是把那些季报剪下来,横贴在一个32开的书里,便于随时查阅。64开大的季报,信息量远没有现在多,但那时就有前10大重仓股的信息了,因此,对于前10大重仓股,我曾经有过很多研究,有一些感受可以与大家共享,并请指正。

一、指导投资股票

基金公司作为专业化的投资机构,所买的股票都是他们专业研究的成果,更可况重仓股。重点关注那些业绩好的基金的重仓股,尤其是在上一个季度里新增的重仓股,并对比这些股票在上一个季度里的价量走势,只要没有怎么大涨过,都是很好的备选投资标的,可以放入每位股民的自选股中跟踪观察。

对比业绩良好的基金公司,可以归纳出这些基金公司的重仓股、上季度新增加的重仓股、上季度增持的重仓股,如果这些基金公司正好发行了一只新基金,最好是规模较大,那么,这些重仓股通常都会有较好的表现,当年中国基金市场最大的那只基金成立之后,该公司的重仓股票多有良好的走势。同理,同一个基金经理,管理了一只新成立的基金,如果新老两只产品的投资方向有交集,则前只基金的重仓股值得关注。

二、观察基金经理投资风格的窗口

重仓股的整体集中度、前三(五)大重仓股的集中度、重仓的更换频度、仓位高于5%(8%)的重仓股数量,等等,都是我们观察基金经理投资风格的重要窗口。有偏重于价值投资、长期持有的管理人,有偏重于趋势投资、择时交易的管理人,都是可以从这里得到清晰的显现。

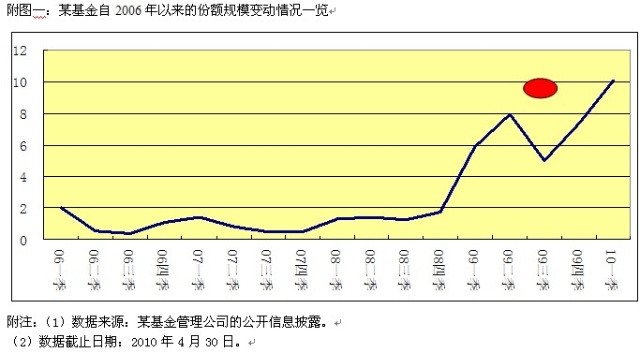

而且,把这些情况与基金规模、管理人变动等情况结合情况,可以很清晰的发现,由于各种背景情况的变化,基金的投资风格也会发行显著的转变。附图一和附图二就是一个很好的案例。由于业绩较好,该基金的资产规模从1亿元增加到了10亿元以上,且前期更换了投资总监和基金经理,因此,该基金的重仓股集中度、投资比例高于5%的重仓股数量等,都有显著的降低。

三、点对点之间的数据存在着天然的“不足”

由于较早地研究季报,笔者很早就发现了同公司基金交叉持股的现象,并曾经对所有的相关公司及基金进行了汇总统计,然后写出了分析报告。不仅仅是交叉持股,对于重点基金、重点公司重仓股变动情况,笔者也有着长期的跟踪,并有一些心得。

研读相邻两个季度的报告,其实是对比基金在两个特定时点上对于重仓股的持有情况。对于这种点对点的数据,既可以说明一些情况,也有一些说不清楚的情况。例如,如果同公司旗下的基金在上一个季度对重仓股做了反向交易,这是否就有利益输送的嫌疑了呢?不一定。毕竟这极有可能是一种没有技术含量的、低级的违法违规行为,为业内所不齿。

对于反向交易,有三种交易顺序可能存在:(1)买卖在当日进行;(2)先买后卖;(3)先卖后买。如果是(1),则很有可能存在利益输送的嫌疑。不过,现在的交易软件对于当天的反向交易有严格的监控,基金公司的交易部门对于当天的反向交易原则上就是不允许的,监管部门更是将此列为的重点防范的对象。如果是(2)和(3),而且是隔日的,那也是监管的重点,当年,深圳证监局曾经对某公司出过监管报告,内容之一就是重点调查了某公司是否有隔日反向交易的行为。结果是否定的。

反向交易如果不是当日的、不是隔日的,那么它们卖给谁了?买的又是谁的呢?在这种市场行为的背景之下,还会有多大的利益输送可能呢?一方面,基金持股受到双十规定的限制;另一方面,基金的话语权在日益降低,总不可能间隔两个交易日以上,把一只股票打的上窜下跳、做“远程”的利益输送吧,搞不好,买的接了人家的盘,卖的仍然出不了货。

至于交易的先后顺序,如何才可以知道呢?只有交易记录。这个内容,早年曾经有媒体呼吁要过公开。但是,从保护基金持有人利益的角度来看,这个数据是不可以公开的。