已经公布的上市银行2013年年报和2014年一季报显示,去年四季度和今年一季度险资对于银行股的资产配置呈现重大分歧,一方面平安旗下产品积极加仓,另一方面中国人寿的仓位则创出五年来新低,两家公司最重大的分歧恰恰体现在银行第一权重股工商银行身上——平安持续加仓,旗下产品合计持仓超过47亿股;而中国人寿持续减持,前十大股东体现出来的合计持股仅剩不足4亿股。

此外,保险资金对于银行股的口味也渐渐改变,最极端的例子是安邦财险,该公司去年二季度异军突起,持股逼近民生银行第一大股东,但是去年四季度和今年一季度合计凶悍减持逾6亿股,并转身举牌招商银行。

银行股集体破净

数据显示,截至去年年底,16家上市银行中已经有13家破净(已披露年报银行按照年报中的每股净资产数据计算),进入今年一季度,仅有两家银行的股价苦撑在每股净资产价格之上,多数时间里,其余14家银行的股价均低于每股净资产。

截止日期:2014年4月29日收盘

从市盈率方面来看,目前上市银行的市盈率多在4倍至7倍之间,且其中的10家不足4.5倍。而据本报记者统计,在2008年上证指数探底1664点时,银行股的市盈率和市净率仍分别达到8.4倍和1.98倍的水平(2005年上证指数逼近998点时,国有大行基本都未上市,估值不适合直接比较。如果简单对比,以招商银行为例,当时其市盈率也在15倍左右)。可以说,目前银行板块估值已降至历史最低水平。

工商银行董事长姜建清今年1月下旬在达沃斯接受央视采访时表示,中国银行业的资产负债表非常漂亮,但14家银行集体破净原因在于有人不停讲未来预期,用不良贷款、影子银行等一个个坏的故事造成银行业巿值下跌,严重背离上市公司的基本面。姜建清指出,过度渲染中国影子银行的严重程度完全是一种歪曲,与美国、日本等比较,中国的影子银行规模比例低很多。

在近日召开的股东大会上,姜建清表示,“现在人们在追求理财产品高收入的同时,不看一看市场上还有很多很好的投资机会。例如,2013年工行股息率达到7.3%,按当时股价计算处于国内同业领先的水平”。

数据显示,银行业上市公司平均股息率达到4.98%,高于五年期定期存款利率,在各行业中遥遥领先。值得关注的是,工、农、中、建四大行去年年末股息率均超过7%;交通银行、光大银行、浦发银行、招商银行股息率也在6%以上。

险资大佬“兄弟阋墙”

作为国内保险公司第一线梯队,四大上市险企的投资一直备受关注。去年这4家险企的投资意向出现分化,中国太保、中国平安和新华保险纷纷上调权益仓位,但中国人寿仓位创下最近5年新低。

值得一提的是,保险界两位大佬中国平安和中国人寿对于银行业“一哥”工商银行的估值判断产生重大分歧。

工商银行2013年年报显示,中国平安旗下的中国平安人寿保险股份有限公司-传统-普通保险产品和中国平安人寿保险股份有限公司-传统-高利率保单产品均位列前十大股东,合计持股达47.4亿股,其中去年四季度增持仅6亿股;而中国人寿旗下的中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪此前持股原本超过5亿股,但在去年四季度退出前十大股东之列,而前十大股东中“硕果仅存”的中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪的持股量也仅为3.73亿股,与“平安系产品”的持股显然根本不在同一个量级。

此外,中国人寿相关产品还在去年四季度和今年一季度减持农业银行超过1.7亿股,截至一季度末的剩余持股仅13.23亿股,而中国平安持股未变,高达48亿股。

安邦财险变脸最快

从上市银行前十大股东来看,多数银行由于各有拥趸,也保持着“井水不犯河水”的局面。然而,安邦保险去年四季度的一轮换仓却激发了市场对于招行和民生谁更具有板块龙头属性的关注。

2013年12月9日,沪市大宗交易平台惊现天量大宗交易:招行以高于市价10.7%的价格成交11.33亿股,占该股总股本4.5%,金额高达136.78亿元。如此大手笔交易额,远超2012年3月19日市值42.16亿元的花旗太保换手浦发银行大宗交易,成为A股史上最大笔大宗交易。招商银行随后发布的公告显示,增持后安邦财险持股占招商银行总股本的5.00000002%。这是国内大中型银行近年来首次被单日巨款举牌。

结合民生银行2013年年报来看,安邦财险为了举牌招商银行,不惜放弃了民生银行前三大A股股东的地位。截至去年三季度末,安邦财险持有民生银行A股13.87亿股,数量仅次于新希望集团,为第二大A股股东,然而截至今年一季度末,安邦的持股数量降至7.6亿股,该公司也是民生银行前十大股东中去年四季度和今年一季度唯一一家减持的股东。(证券日报)

银行股一季报业绩超预期 贷款定价上升

宁波银行营收35.30亿元,同增20.17%;归属于上市公司股东净利润15.02亿元,同增18.32%。21世纪经济报道记者统计,之前券商对宁波银行2014年的净利润增速预测值平均仅为14%。最近中金公司将2014年盈利增速预测从13.2%调至17.7%。

国有大行的净利甚至也保持双位数增长,且息差上升贡献明显。市场预期它们2014年盈利增速仅在8%-9%左右。

农业银行净利润同比增长13.75%,主要是利息净收入增加,达到1031.42亿元,同比增长15.52%。按申银万国测算,息差同比改善对农行利润增速的贡献是6.05%,就净息差看,一季度为2.84%,同比上升4bps,环比四季度持平。

中国银行一季度净利润同增13.36%,净息差为2.29%,同比提高0.07个百分点。它的日均余额净息差虽然相对去年四季度的高点环比小幅下降2bp至2.29%,仍然高于2009年以来其他各季度水平。中金公司分析认为,中行国内外币和海外业务占比高,在利率市场化下优势凸显,净息差趋势预计将保持四大行最优。

“国有大行的净息差表现确实有些超出市场预期。”上海一家券商自营人士表示。建设银行净利润同比增长10.40%。兴业证券测算,其一季度净息差为2.81%,同比上升10BP。原因是以个人住房贷款为代表的存量贷款重定价带来。

平安银行表现最为明显。它一季度末净息差为2.42%,高于2013年末的2.31%,也高于2012年末的2.37%。平安银行解释,加强了资本资源、信贷资源的集约管理,坚持贷款资源基础限额和竞价额度的方式。如一季度新发放贷款平均利率比上年全年提高1.39个百分点。最终实现一季度存贷差、净利差、净息差分别同比提升100、22、24个基点。

“基于控制不良率的考量,银行今年的贷款业务观望心态较明显,同时贷款利率定价也有上升。”上海一位银行高管此前接受记者采访时表示。

上述券商人士表示,从草根调研看,2月下旬以来,大部分银行已经开始上调贷款利率的定价,大型企业的贷款定价基本取消下浮优惠利率,小微贷款定价则小幅上升。

基金继续砍仓

除息差外,不少中小银行中间业务增长也很迅猛。平安银行在一季度的非利息净收入同比增长117.18%,中间业务收入在营收中的占比同比提升8.87个百分点至28.26%。原因是受益于投行、托管、票据转让等业务的增长。

上述银行高管表示,利率市场化持续推进,银行对企业融资会进行结构化创新,通过加入投行、对公理财等服务来增长中间业务收入。宁波银行业绩同比增长不错的原因之一是中间业务渠道拓展,手续费及佣金收入同比增长72.51%。

不良率持续上升仍是资本市场的担忧。不少上市银行的不良率环比仍上升,如建行不良率1.02%,较上年末上升0.03个百分点。民生银行不良率为0.87%,环比略上升0.02个百分点。

仅宁波银行、农行的不良贷款率与上年末持平。上海一家外资行研究员向21世纪经济报道记者表示,银行这两年的不良贷款主要来自中小企业和钢贸产业链等,市场更担忧地产贷款、地产融资平台贷款的坏账尚未爆发,因此不良率难以言顶。

在刚披露的基金一季报中,浦发银行已经取代民生银行、兴业银行成为基金头号重仓股,持有其的基金达到108家,后两家分别有106、101只基金重仓持有。

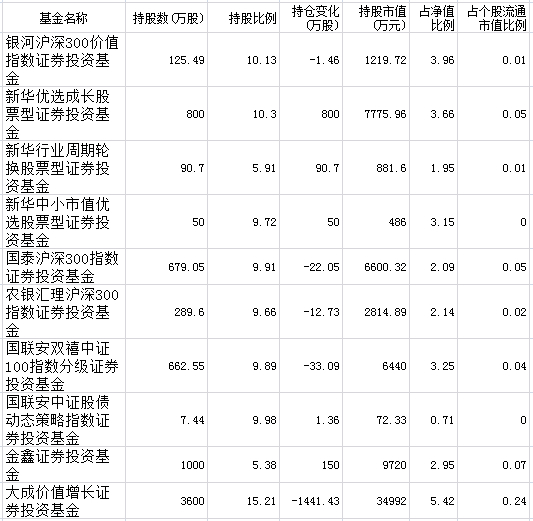

持仓浦发银行前十大基金一览(截止日期:2014年3月31日)

除招行、浦发、兴业和民生外,其他银行被基金纳入重仓股的数量少之又少,平安银行为54家,其余基本都在50家以下,南京银行、宁波银行分别仅有1家、3家基金重仓。从季报持仓变动来看,除中信银行等三家外,基金对其他银行的持股无一例外下降,总体基金砍仓7.61亿股。